Proposta de unificação de PIS e Cofins afetará empresas e consumidores

Discutida há pelo menos três anos, a rAeforma do Programa de Integração Social (PIS) e da Contribuição para o Financiamento da Seguridade Social (PIS/Cofins) voltou a ser debatida este ano ao tornar-se uma das prioridades do governo federal na tenta

Discutida há pelo menos três anos, a rAeforma do Programa de Integração Social (PIS) e da Contribuição para o Financiamento da Seguridade Social (PIS/Cofins) voltou a ser debatida este ano ao tornar-se uma das prioridades do governo federal na tentativa de ampliar a arrecadação. O chamado pacote tributário inclui outros 14 pontos. O projeto foi realizado pela Receita Federal do Brasil (RFB) e encaminhado ao Executivo para análise.

Contudo, a Federação do Comércio de Bens, Serviços e Turismo de São Paulo (FecomercioSP) prevê aumento da carga tributária de serviços dos atuais 3,65% para 9,25% caso a proposta da RFB entre em vigor. Conforme a entidade representativa, a alteração prejudicaria os clientes - que assumiriam pelo menos parte do repasse dos preços - e a sobrevivência das empresas, em especial das micro, pequenas e médias, que pagariam mais impostos.

A reforma do PIS realizada em 2003 foi responsável por aumentar a carga tributária em 35%, e no ano seguinte, houve aumento da carga tributária em 29% com a reforma da Cofins. Nos dois casos, os prestadores de serviços e os clientes arcaram com os aumentos.

A assessora jurídica da FecomercioSP, Janaína Lourenço, diz que agora deve se repetir o que aconteceu há 15 anos, quando diziam que não haveria aumento da carga tributária com a criação do regime não-cumulativo dessas contribuições com a possibilidade de crédito e a teoria não se confirmou. "A prática demonstrou o contrário e, atualmente, a legislação dessas contribuições é uma colcha de retalhos, com mudanças e regras especiais para diversas atividades que conseguiram, por meio de lobby junto ao Congresso, uma sistemática mais conveniente a seus interesses. Ou seja, não há isonomia de tratamento aos contribuintes", destaca Lourenço.

O novo projeto da Receita Federal - que ainda precisa ser aprovado pelo Executivo para, depois, ser encaminhado ao Congresso Nacional - busca a obrigatoriedade do regime "não cumulativo" para empresas com faturamento acima de R$ 3,6 mi-

lhões. Essa modalidade extinguiria a alíquota (percentual a ser aplicado no cálculo do valor dos tributos) cobrada no sistema cumulativo que é onde o setor de serviços está incluído. Ao mudar para o sistema não cumulativo, a alíquota do setor de serviços subiria.

Segundo pesquisa do Instituto Brasileiro de Planejamento e Tributação (IBPT), divulgada em 2015, a mudança causará um aumento de carga tributária de R$ 50 bilhões para os setores prejudicados. Os setores mais atingidos são de asseio e conservação, comunicação social, construção civil, construção pesada, educação, hotelaria, internet, saúde, segurança privada, teleatendimento, telecomunicações, transportes e serviços. Juntos, eles somam a maior participação no produto e no emprego no Brasil.

Contrária a essa proposta, a FecomercioSP afirma que a unificação vai retardar a retomada da economia. Atualmente, o setor gera mais de 20 milhões de empregos, e a elevação de impostos resultaria na perda de postos de trabalho e na redução de salários para diversos profissionais, como professores, vigilantes, médicos, assistentes administrativos, advogados, atendentes de call center, engenheiros e publicitários, entre outros.

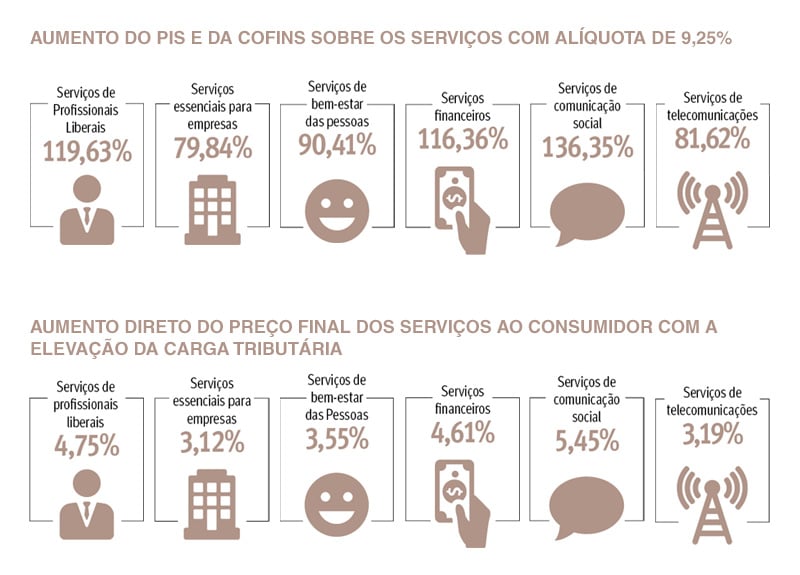

Em estudo feito pelo IBPT e pela Federação Nacional das Empresas de Serviços Contábeis e das Empresas de Assessoramento, Perícias, Informações e Pesquisas (Fenacon), em 2013, constatou-se que a unificação dos dois tributos resultaria em aumentos de 5,45% na prestação de serviços de comunicação social, de 4,75% nos serviços de profissionais liberais, de 4,61% nos serviços financeiros, de 3,55% nos serviços de bem-estar das pessoas e de 3,12% nos serviços essenciais para as empresas.

A FecomercioSP e mais de 50 entidades de diversos setores produtivos e de classes profissionais fazem parte da Mobilização Nacional Contra o Aumento do PIS/Cofins. O objetivo é conscientizar a população e a classe política sobre o tema e cobrar uma reforma tributária voltada ao desenvolvimento do País.

A mobilização está acontecendo desde 2016, quando as lideranças se reuniram em São Paulo no dia 25 de agosto e entregaram no dia 23 de setembro ao presidente da Câmara dos Deputados, um manifesto esclarecendo os impactos na economia que a mudança do PIS/Cofins pode causar.

Reforma onera principalmente o setor de serviços

As contribuições para o PIS e a Cofins estão previstas na Constituição Federal nos artigos 239 e 195, respectivamente. Enquanto os recursos do PIS são destinados ao pagamento do seguro-desemprego, abono e participação na receita dos órgãos e entidades para os trabalhadores públicos e privados, os recursos da Cofins são destinados principalmente para a área da saúde. Apenas microempresas e empresas de pequeno porte que integram o regime do Simples Nacional estão desobrigadas desses impostos.

Havendo a mudança, conforme a ideia do Ministério da Fazenda de consolidar a legislação para que o PIS e Cofins passe a ser totalmente não cumulativo, ou seja, com a opção de crédito por parte do contribuinte para compensar ao final com o tributo devido, o setor de serviço será o maior prejudicado, defende a assessora jurídica da FecomercioSP Janaína Lourenço. "Atualmente, é o setor que menos crédito tem em suas entradas para poder abater de suas saídas (prestação de serviço), pois o maior custo e despesa desse setor é a sua folha de pagamento. No entanto, não há na legislação e nem o Ministério da Fazenda sinalizou que poderia autorizar o crédito a esse setor sobre tal despesa", sinaliza Janaína.

A ideia passada pelo Ministério da Fazenda é de que haverá a simplificação. Contudo, como indica Janaína, "o ministério não abriu à sociedade civil a sua proposta de modificação com o texto da lei para conhecermos e criticá-la de forma construtiva, se for o caso".

Ambos os impostos são pagos por empresas de todos os segmentos e incidem sobre o faturamento ou a obtenção de receitas, para pessoas jurídicas de Direito privado, sobre o pagamento da folha de salários, para entidades de relevância social determinadas em lei e na arrecadação mensal de receitas correntes, e sobre o recebimento mensal de recursos, para entidades de Direito público.

O PIS e a Cofins vigoram em dois regimes: cumulativo e não cumulativo, sendo que na primeira situação as contribuições e os impostos pagos na operação anterior não são abatidos na operação seguinte. Nesse cenário, enquadram-se as pessoas jurídicas que tributam pelas regras do lucro presumido. Por exemplo, uma empresa de comércio atacadista que, para apurar o preço de venda, utiliza os seguintes itens: custos, despesas, encargos, tributos e contribuições e lucro. Dentro dos valores de custos, despesas e encargos, estão incluídos PIS e Cofins de quem vendeu para ela.

Quando a empresa de comércio varejista compra da empresa de comércio atacadista, não separa esses valores para abater dos débitos de PIS e Cofins decorrentes das vendas para os consumidores finais, por exemplo. Nesse caso, as alíquotas da contribuição para o PIS e a Cofins são, respectivamente, de 0,65% e de 3%.

Contudo, os tributos pagos sobre a produção e a circulação de bens e de determinados serviços não são cumulativos e, portanto, devem ser abatidos nas operações seguintes. A legislação informa que apenas as pessoas jurídicas tributadas pelas regras do lucro real se enquadram nessa situação. Os porcentuais no regime não cumulativo são de 1,65% de PIS e 7,6% de Cofins. Com exceção da legislação que fixa a alguns setores a obrigatoriedade de operar no regime do lucro real, os demais setores podem optar pelo melhor regime de tributação.

O Ministério da Fazenda informou que enviou à Casa Civil um projeto de lei contendo as mudanças. O projeto de lei precisa ser aprovado pelo Congresso. O Executivo poderia fazer as alterações por meio de Medida Provisória, mas, talvez por falta de força política ou até mesmo em decorrência da atuação do empresariado contra essa proposta, até o momento não houve alterações.

Receita Federal sinaliza que a mudança deve ser feita em duas etapas

No atual cenário a probabilidade da unificação do PIS e da Cofins ocorrer ainda este ano é bastante reduzida. A principal informação dada pela Receita Federal sobre o assunto é que a unificação das duas contribuições deverá ser feita em etapas. Ambas equivalem a quase 4% do Produto Interno Bruto (PIB). O primeiro a ser modificado é o PIS, que equivale a quase 1% do PIB.

"Primeiro em decorrência das eleições e o pouco tempo que temos até a próxima legislatura. Segundo, há uma grande possibilidade de que as três propostas de Reforma Tributária sejam postas em votação após as eleições, ou fique para o próximo presidente tratar com o Congresso, governadores e prefeitos, em que o PIS e Cofins seria unificado com o ICMS, IPI e ISS", indica Janaína Lourenço.

O secretário da Receita Federal, Jorge Rachid, não dá detalhes sobre como ocorrerá, mas garante que não haverá aumento de encargos: "Vou aumentar a carga? Não. Vamos simplificar o modelo", garante Rachid.

A Receita Federal alega que hoje por ter regras "extremamente complexas" sobre o cálculo do crédito tributário, há muitos processos. Atualmente, 80% dos litígios no Conselho Administrativo de Recursos Fiscais (Carf) são sobre PIS/Cofins.

A reforma do Programa de Integração Social (PIS) e da Contribuição para o Financiamento da Seguridade Social (Cofins) é um dos 15 pontos que o governo destacou como prioridade do ponto de vista fiscal e econômico, após o adiamento da votação da reforma da Previdência.